イオンカードには海外旅行保険がついてるか、ご存じでしょうか。

イオンカードの保険ってそんなに強かったっけ?ってイメージがありますが、海外に旅行にいくなら、万一の備えがついていて欲しいですよね。

できれば、イオングループで旅行を申し込んで、おトクな割引もあわせて使いたいものです。

もし、海外旅行保険がついてるなら、補償の内容が気になりませんか?

最高いくらまで補償されるのか、家族への補償はあるのか、けっこう大事ですよね。

いざ、保険を使うときの手続きのやり方も知りたいですね。

そのときになって、あわてないで対応したいですから。

では、イオンカードに海外旅行保険がついてるのか、補償の内容などもあわせてお話ししていきますね。

イオンカードで海外旅行保険がついてるカードはあるの?ついてるカード3種類と補償の内容を調査

イオンカードの中で海外旅行保険がついてるのは、

- イオンSuicaカード

- KNTカード

- イオンゴールドカード

の3種類あります。

全部で57種類もイオンカードがあるのに3種類って、ちょっと少ないと感じる方もいるかと思います。

まあ、イオンカードの年会費は基本的に無料ですから、海外保険がついているものが少ないのはムリもないですよね。

でも、保険がついてるカードの中には、カードを作っただけで補償される保険がついているものもあるんですよ(自動付帯)。

海外旅行保険が自動的についてくるカードなんて最高ですよね。

ということで、海外旅行保険が勝手についてくるイオンカードのお話しをはじめますよー。

イオンSuicaカードは最高500万円の補償が自動付帯

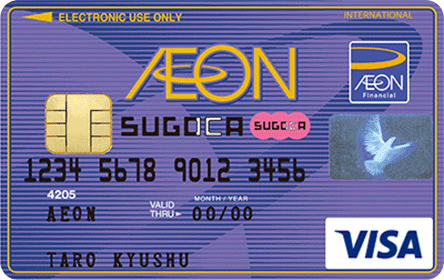

イオンSuicaカードは、JR東日本の電子マネーSuicaとイオンカードが1枚になったカードですね。

旅行するときに便利な特典がついてるカードなんですよ。

海外旅行保険は、最高500万円まで補償してもらえます。

ケガや病気で治療が必要なときは、それぞれ50万円まで補償してもらえますよ。

しかも、カードをもってるだけで補償される「自動付帯」です。

自動付帯は、旅行に行くときに海外旅行保険への加入手続きをしなくても補償され、また、1回の旅行につき最大90日まで補償してもらえるのも頼れるところです。

長く滞在するときも安心できますよ。

ただ、海外旅行保険としての補償の金額はちょっとものたりない感じです。

海外の医療費って、日本よりも高い国や地域が多いんですよ。

国内では治療費の7割を健康保険が負担してくれますが、海外では健康保険がないため自由診療になることが多いんです。

どこのエリアにいくとしても、医療費が高いとなれば不安になりますよね。

海外に旅行にいくときは、イオンSuicaカードの補償に別の保険を上乗せしたほうが安心ですね。

特に、ケガや病気に対する治療の補償は、最低でも200万円くらいあるとホっとしますね。

なぜ、200万円あるとホっとするかというと、海外では自由診療が多いからです。

自由診療は、病院ごとに治療費を決められますね。

国や地域によっては、治療費が日本の5倍~10倍になることもあるんですよ。

国内で、風邪をひいて2,000円の治療費だとしても、海外では20,000円になることもあるんですね。

手術や入院が必要な治療なら、数日の入院で100万円以上の治療費を請求されてもおかしくないんです。

また、お金の準備がないと、治療を拒否されることもありますよ。

海外に行くときは、できるだけ治療に対する補償額が多い方が安心なんですね。

200万円という金額は、あくまでも目安にしてくださいね。

まあ、滞在する期間や国にもよりますけどね。

あと、イオンSuicaカードについてる保険は、海外旅行保険のほかにもあるんですよ。

知ってました?

国内旅行保険もついてるんですね。

国内旅行保険は、旅行の代金をイオンSuicaカードで支払うと補償される「利用付帯」ですよ。

最高1,000万円、入院は3,000円/日、通院は2,000円/日の補償です。

保険としては補償額が高くはないんですけどね。

それでも、国内の旅行で遭遇するかもしれない万一の事態に備えることができますよ。

海外・国内の旅行保険を使うときは、治療費は一旦、立て替えてくださいね。

そのあと、ケガや病気になった日から30日以内に保険会社に連絡し、保険の対象になる事故が起きたことを伝えることが必要ですよ。

イオンSuicaカードでは、国内・海外の連絡先が、

- 海外旅行保険(03-5537-3590)

- 国内旅行保険(03-6632-0694)

となってますよ。

ココ、大事なところ!

メモってくださいね。

イオンSuicaカードの保険なら、海外・国内の旅行への備えができますね。

多少は、ものたりないところもありますけどね。

年会費が無料のカードでここまで保険がつくなら、おトクじゃないですか?

いや、おトクなんですよ!

KNTカードなら最高2,000万円の補償が自動付帯

KNTカードは、イオンカードと近畿日本ツーリストの提携カードです。

旅行するときにおトクになる特典がテンコモリなんですよ。

保険もちゃんとついていて、海外旅行保険は最高2,000万円まで補償されます。

KNTカードの海外旅行保険は、カードをもってるだけで補償される「自動付帯」です。

ただ、この保険は、障害死亡・後遺障害のときだけ使える内容なんですよ。

ケガや病気で治療が必要なときの補償は、ナイんです。

海外にいるときに心配なのは、死亡するリスクよりも、ケガや病気のリスクじゃないですか?

なれない土地で、おなかが下ったり、水が合わなかったり、コケたりとかですね。

そう考えると、KNTカードの保険に加えて、ケガや病気の治療に使える保険を上乗せしたほうがイイですね。

あ、そうそう!

KNTカードには、国内旅行保険もついてますよ。

わすれるところでした。

最高2,000万円までの補償です。

旅行の代金をKNTカードで支払うと補償される「利用付帯」ですけどね。

この国内旅行保険には、入院や通院の補償はナイですよ。

障害死亡・後遺障害になったときのみの補償です。

もしも、ケガや病気での入院が心配なら、別の保険を上乗せするのがイイと思いますよ。

ちなみに、KNTカードの旅行傷害保険では、海外・国内のどちらの保険についても、1回の旅行につき30日まで、事故や病気のときの損害を補償してもらえます。

もしも、保険を使いたいときは、全国の近畿日本ツーリストに問い合わせてくださいね。

KNTカードは、旅行が好きなことはもちろん、イオンをよく利用する方におトクですね。

年に何回も旅行にいくなら、イオンカードのときめきポイントもたまりやすくておトクですよ!

イオンゴールドカードには最高5,000万円の補償が利用付帯

イオンゴールドカードは、年会費が無料のゴールドカードです。

一般のイオンカードの特典に加えて、

- 旅行保険

- ショッピング保険

- 空港ラウンジの利用

- イオンラウンジのサービス

が、全部タダでついてきます。

驚愕ですね。

イオンゴールドカードの海外旅行保険は、最高5,000万円まで補償されます。

補償額がドーンと大きくなりましたね(笑)

さすがはゴールドカードです。

でも、旅行の代金をイオンゴールドカードで支払うと補償される「利用付帯」です。

イオンゴールドカードをもってるだけじゃ、補償はされませんよ。

ここは注意しておいてくださいね。

ケガや病気の治療が必要になったら、それぞれ300万円まで補償されます。

キャッシュレス診療にも対応してますよ。

キャッシュレス診療は、パスポートや保険証券の提示で、キャッシュレスで診療を受けられるサービスです。

現地で治療を受けたときの医療費の請求は、300万円までの範囲ならイオンカードが負担してくれますよ。

現地で自分が医療費を立て替える必要がナイんです。

また、デジカメなどを落としてこわしちゃった!

という携行品の損害は、30万円まで補償されますよ。

補償を受けるときは、1回の事故につき、3,000円だけ払ってくださいね。

これを保険会社側の「免責」といいますが、カンタンにに言えば、携行品の損害を補償してもらうために、一部を自分で負担することをいいます。

まあ、3,000円の自己負担だけで大きな補償を得られるのであれば、安いものだと考えるべきでしょう。

さらに、海外で誰かにケガをさせたり、他人のものをこわしたりしたときには、3,000万円までの損害を補償してもらえますよ。

専門的ないい方をすると、個人賠償責任保険ってやつがドドーンとついてます。

それから、海外で入院したときに、日本にいる家族に現地まで来てもらう費用も、200万円まで補償してもらえますよ。

むずかしくいうと、救護者費用っていうやつですね。

ここまでの補償の内容をみても、頼れる保険の内容だと思いませんか?

イオンゴールドカードの海外旅行保険は、1回の旅行につき、最長30日まで、事故が起きたときの被害や損害を補償してくれますよ。

おっと!

イオンゴールドカードには、国内旅行保険もついてました。

うっかりしてましたね。。。

旅行の代金をイオンゴールドカードで支払うと補償される「利用付帯」でついてますよ。

しかも、国内旅行保険は、すべてケガに対する補償となってます。

最高3,000万円、入院は5,000円/日(最高180日)、通院は3,000円/日(最高90日)の補償です。

病気に対する補償がないのが気になりますね。

国内の旅行なら、病気になったとしても最寄りの病院にいけるでしょってことなんですかね。

できれば、病気のときも補償してもらうとイイですね。

海外・国内の保険は、イオンゴールドカードの

- 本人カード会員

- 家族カード会員

を対象にしたサービスです。

家族カード会員でも、本人カード会員と同じ内容で利用できますよ。

イオンゴールドカードをもっていない同伴者は対象外になるので気をつけてくださいね。

例えば、友人や知人のほかに、18歳未満の子どもなども対象外ってことですね。

ただ、旅行にいく方の全員分の代金をイオンゴールドカードで支払うと、全員で海外旅行保険が使えるようになりますよ。

イオンゴールドカードをもたない同伴者や18歳未満の子どもがいるときは、まとめてイオンゴールドカードで支払っちゃいましょう。

そうすれば、海外で体調を崩しても安心できますね。

海外で体調を崩したときは、上限300万円までならキャッシュレス診療の対象になりますね。

ですが、

- 死亡や後遺障害の状態になったとき

- 300万円をこえる治療をしたとき

などは、一旦、治療費を立て替えるようになりますよ。

そのあと、病気やケガをした日から30日以内に、事故報告をしてくださいね。

連絡先は、

- 海外から(81-18-888-9535)

- 国内から(0120-15-2524)

となってますよ。

しっかりメモってくださいね。

イオンゴールドカードの保険は、手厚い補償がイイですね。

海外旅行保険は、特に充実した補償って感じがしますよね。

でも、だれでもこのイオンゴールドカードの保険を使えるわけじゃないんですよ。

その理由は、イオンゴールドカードは、自分で申し込んで発行するカードじゃないからです。

イオンカードから招待状をもらって発行する、インビテーション制のカードなんです。

だから、限られた人しかもてないんですよね。

とりあえず、イオンゴールドカードがインビテーション制のカードだってことは、頭に入れておきましょう。

もしも、イオンゴールドカードをもてるとしたら、手厚い補償を無料で利用できますね!

家族で海外いきたい!子どもや家族の補償はイオンカードだけで間に合うの?

海外に旅行にいくときは、1人でいくとは限りませんよね。

場合によっては、家族と一緒にいくこともありますね。

家族で海外に旅行するなんて、いい思い出になりそうです。

でも、イオンカードの海外旅行保険は、家族のことも補償してくれるんでしょうか。

補償額なども気になるところです。

では、イオンカードの海外旅行保険が、家族や子どもにも使えるのか、お話ししていきますね。

18歳未満の子どもへの補償があるイオンカードはイオンカードゴールドのみ!補償に不安があるなら上乗せしておこう

海外旅行保険がついてるイオンカードの中で、家族や子どもへの補償があるのはイオンゴールドカードのみです。

イオンゴールドカード会員が、旅行に行く方の全員分の代金をカードで支払うことで補償されますよ。

イオンゴールドカードをもたない同伴者、18歳未満の子どもも、海外旅行保険が使えるようになります。

特に、18歳未満の子どもがいる方には便利ですね。

18歳未満の子どもは、クレジットカードをつくれないじゃないですか。

だいたい、クレジットカードって満18歳以上から入会できる条件が多いですよね。

イオンカードも18歳以上から入会できますよ。

そのため、18歳未満の子どもに保険を用意するには、別の海外旅行保険に入るしかないんですよ。

別の海外旅行保険に入れば、保険料も余分にかかりますよね。

国や地域、滞在する期間にもよりますが、余分な出費になるんですよ。

でも、イオンゴールドカードなら、別の保険に入る手間も保険料もナシでOKです!

旅行の代金をイオンゴールドカードで支払うだけで、補償を備えることができますよ。

海外旅行保険が使えるイオンSuicaカードと、KNTカードの場合はどうでしょうか。

どちらにの海外旅行保険にも、家族をカバーするような特約はありません。

そのため、18歳未満の子どもがいる方や、イオンカードをもたない同伴者がいるときは、別で海外旅行保険に加入するようになります。

また、イオンカードの海外旅行保険だけでは不安な方もいますよね。

海外での病気やケガに備えたい方は、出発前に別の保険に加入するのがイイですよ。

ネットや空港でも加入できますからね。

自分の希望する補償額で加入できるところもありますよ。

出発日の当日でも加入できるので、イオンカードの補償だけで不安な方はチェックしてみてくださいね。

家族カードの補償はどうなる?家族カード会員も本会員と同じ補償がある

海外旅行保険がついているイオンカードの中には、家族カードを発行できるカードがありますね。

KNTカードと、イオンゴールドカードで、家族カードを発行できますよ。

イオンカードの家族カードをもってる方は、海外旅行保険の補償はどうなってるんでしょうか。

イオンカードでは、

- 本人カード会員

- 家族カード会員

のどちらでも、同じ特典を利用できることが強みです。

つまり、海外旅行保険の補償も同じ内容で利用できますよ。

家族カードをもっている方も、これなら安心ですね。

イオンカードの海外旅行保険は航空機の遅延や欠航への補償はあるの?

クレジットカードの海外旅行保険には、航空機が遅れたときに補償する保険がありますね。

イオンカードの海外旅行保険には、航空機の遅れに対する補償はあるんでしょうか。

ちょっと気になりますよね。

海外旅行保険に含まれていることが多いですけど、はっきりさせたいですね。

では、イオンカードの海外旅行保険に、航空機の遅れや欠航への補償があるかお話ししていきますよ。

イオンカードの海外旅行保険には航空機の遅延や欠航への補償はない

航空機の遅れや欠航への補償って、どんな内容かご存じでしょうか。

はじめに、どんな補償なのかお話ししますね。

例えば、台風や雪の影響などで乗る予定の航空機が遅れたとします。

航空機が遅れたことによって、食事をしたり、ホテルに泊まったりしたら、余分にお金がかかりますよね。

この、余分にかかったお金を補償するのが、航空機遅延費用という補償です。

クレジットカードの海外旅行保険に含まれてることがありますよ。

ですが、イオンカードの海外旅行保険には、航空機遅延費用はないんです。

乗る予定の航空機が、遅れたり、欠航したりしても、補償がナイんですよ。

ちょっと残念な気がしますね。

航空機の遅延や欠航に対する補償があったとしても補償額は高くはない

イオンカードにはついてナイ航空機の遅延費用の補償って、最大でいくらまで補償するのでしょうか。

一般的な補償額を見ても、1万円~3万円くらいの補償額が多いですね。

保険なのに数万円なんて!

と思った方、遅延費用の補償は高くはないんです。

補償がナイよりはいい、そんな感じの補償額がほとんどですよ。

5万円より高い補償額はほとんど見たことがないですね。

クレジットカードの海外旅行保険と新しく海外旅行保険に加入するのはどっちがおトクになるのか

航空機の遅延費用は、

- クレジットカードの海外旅行保険

- 保険会社の海外旅行保険

などに、含まれていることが多いですね。

どっちがおトクなのか、ちょっと気になりませんか?

結論からいうと、どちらでも補償額に大差ないですよ。

補償額は、ほとんど5万円を超えることはありません。

1万円~3万円くらいの補償額が中心ですから。

では、保険料などの費用にスポットをあててみますよ。

クレジットカードの海外旅行保険で考えてみてください。

補償の一部として含まれているとしますね。

だいたい、補償に含まれる場合は、カードの年会費がかかることが多いんです。

年会費の金額は、カードによりますけどね。

保険会社で加入したときは保険料がかかりますよ。

かかったとしても、数百円くらいですけどね。

費用で考えても、クレジットカードと保険会社でどっちがおトクかは微妙です。

たまに海外にいく方なら、航空機の遅延費用の補償はなくてもなんとかなりますよ。

もし、心配な方なら、海外にいく都度の加入でもまったく構いません。

航空機の遅延費用だけじゃなくて、海外旅行保険として旅行にいく都度の加入もイイと思いますね。

むしろ旅行のたびに保険に入るほうがトク?実はイオンカードセレクトを選ぶと最強!

イオンSuicaカードやKNTカードの海外旅行保険は、まあまあイイとは言えるけど、ちょっと物足りないかもしれないってところでしたね。

今回、お話しした海外旅行保険がついているイオンカードも悪くはないんですけど、保険がついてないイオンカードセレクト+旅行のたびに海外旅行保険に加入する方が、わたしとしてはおすすめです、実は。

特に海外旅行に行くときは、旅行保険の範囲とコストを、旅行先によって調節したいですもんね。

この国ならこのくらいの補償範囲を確保しておきたいなあとか、この国ならそこまで考えなくてもいいな、とか。

それに、海外旅行の頻度が「たまに」程度なら、そのたびに海外旅行保険に加入する方が、むしろ経済的です。

毎年海外旅行に行く方って、実際それほどは多くないでしょ?

え、多い?

みんないいなあ(笑)

それに、長期の滞在でなければ、その都度、保険をかけても、コストはそんなに高くないですよ!

それに対して、イオンカードセレクトを選べば、ほかのイオンカードよりも格段に充実した機能がついてくるし、ポイントのたまり方もダントツにイイですからね。

それが、イオンカードセレクトをわたしがおススメするワケです。

イオンカードセレクトはいま作れば、すぐに割引き&ポイントざんまい生活が始まる!

イオンカードセレクトをはじめとするイオンカードは、高校生をのぞく18歳以上で電話連絡がつく方なら、誰でも申込みができるクレジットカードです。

もちろんクレジットカードですから審査に落ちることもありますが、近い過去に何かしら信用上の大きな問題を起こした方でなければ審査を通せる確率はかなり高いです。

もっとも、以前にちょっとやらかしてしまって審査が心配な人でも、ためしに申し込んでみたら意外とすんなり発行できるかもしれません。

そういう話も実際はかなり多いですので、ためしてみるに越したことはありません。

なにか損するわけじゃありませんしね。

それから大切なことは、

- イオンカードセレクトならWAONチャージをするときにポイントを二重取りできるけど、引き落とし口座はイオン銀行だけ

- イオンカード(WAON一体型)ならポイントの二重取りはできないけど、どこの銀行からも引き落としができる

ってところですよ。

忘れないでくださいね。

最後に、イオンカードは

- まさかの5%オフでお買いものできる日(毎月20日、30日)があるし、

- どこでもポイントが2倍になる日(毎月10日)もあるし、

- さらに年会費は無料なので、

イオンでお買いものすることがあるなら、持ってないとかなり損なのは絶対に間違いありません。

ですから、今すぐ申込みをしておきましょう。

だって、一日でも早く申し込み、一日でも早く手に入れられたなら、その日のお買い物からどっさりとポイントをもらえるわけですからね。

せっかくスグにくれるって言ってるものをあえてもらわないなんて、あなた一人だけが損するってことじゃないですか?(笑)

(関連記事)